天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天财经讯,上周末,有网传视频称有一位老人在银行有一定数额的存款,其子女希望将存款取出,但被银行方面拒绝。相关视频画面显示,在银行门口,一辆农用三轮车上坐着一位身着厚重棉衣的老人,而且是坐在轮椅上的,银行工作人员准备将老人抬到银行。有人称银行方面坚持要求本人亲自到场才能办理取款业务。

该视频发布后引发众多热议,部分声音认为银行是否应提供更加人性化的服务?据央广网记者多方了解获悉,此事于4月14日发生在江西宜春邮储银行网点,视频中当事人的儿子于4月13日替父亲办理存款提前支取事宜,网点工作人员录入身份证信息时系统提示身份证信息需更新,根据业务规章制度,修改客户信息需要本人办理。

网络视频截图

4月15日,该网点就此事发布情况说明:4月13日下午15:55分左右,易某某在袁州区邮政分公司东门网点办理其父定期存款提前支取事宜,网点人员向其解释了相关办理业务流程,了解到老人生病行动不便,主动提出周一或周二到客户家中或前往所在医院办理业务。4月14日,易某某驾驶三轮车送其父在去往医院的路上正好路过该网点,于是停车在网点门前,准备先办业务再去医院。在网点工作人员帮助下完成了业务办理。

“目前网络传播的视频与事实不符。”袁州区邮政分公司表示,针对广大网民关注的“服务质量”问题,将持续改善工作流程,提升客户体验。

图源:澎湃新闻七环视频

银行营业厅的监控显示,当时确实有工作人员和客户商量是去家中还是去医院为其办理业务的情节。这至少表明银行方面并没有说假话。

邮储银行2023年不良“一升一降”

最新财报显示,邮储银行去年维持住了营收净利双增:实现营业收入3425.07亿元,同比增长2.25%;实现归母净利润862.70亿元,同比增长1.23%。总资产达15.73万亿元,全年增量约1.66万亿元。

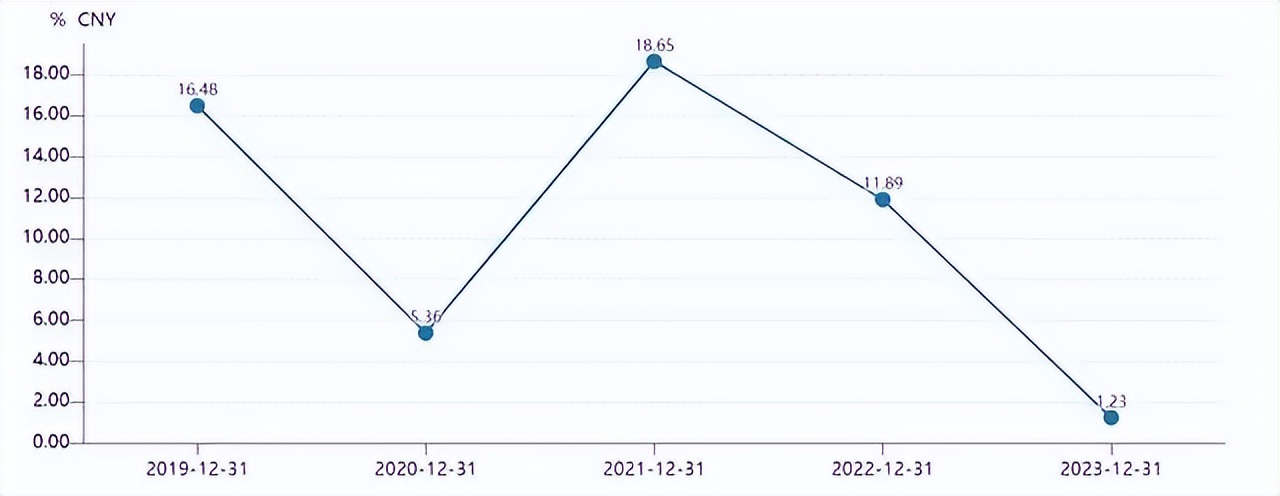

值得关注的是,邮储银行归属于银行股东的净利润同比增速自2021年以来首次落入个位数。

图注:2019年-2023年邮储银行归属于银行股东的净利润同比增速变化数据来源:Wind

具体来看,2023年邮储银行实现利息净收入2818.03亿元,同比增长3.00%。其中规模增长带动利息净收入增加302.61亿元,利率变动导致利息净收入减少220.51亿元;净利息收益率和净利差分别为2.01%和1.99%。手续费及佣金净收入282.52亿元,同比下降0.64%,其他非利息净收入324.52亿元,同比下降1.45%。

具体拆分手续费及佣金净收入,理财业务手续费收入28.21亿元,同比减少47.85亿元,大幅下降62.91%拖累营收。邮储银行在年报中称,理财业务手续费收入下降主要是受上年净值型产品转型一次性因素,以及理财产品规模下降影响。

邮储银行副行长徐学明表示,在2023年市场环境比较复杂、困难较多的情况下,全年依然实现中收282亿。从账面上来看中收同比是微降的,但剔除去年理财转型一次性因素的影响后,实际中收的增速是12.05%,仍然保持两位数增长,这在当前环境下趋势较为不错。

2023年末,邮储银行负债总额147700.15亿元,较上年末增长11.54%。其中客户存款139559.63亿元,较上年末增长9.76%;同业及其他金融机构存放款项、拆入资金和卖出回购金融资产款合计4288.79亿元,较上年末增长40.56%。

同期内邮储银行集团口径下资本充足率14.23%,较上年末上升0.41个百分点;一级资本充足率11.61%,较上年末上升0.32个百分点;核心一级资本充足率9.53%,较上年末上升0.17个百分点。

资产质量方面,截至2023年末,邮储银行不良贷款余额674.60亿元,较上年末增加67.24亿元;不良贷款率0.83%,较上年末下降0.01个百分点,在六大行中处于最低水平。随着贷款规模的上升和计提下降影响,邮储银行的拨备覆盖率近几年也在持续下降中。2023年末拨备覆盖率为347.57%,较上年末下降37.94个百分点。2021年时该行拨备覆盖率为418.61%。

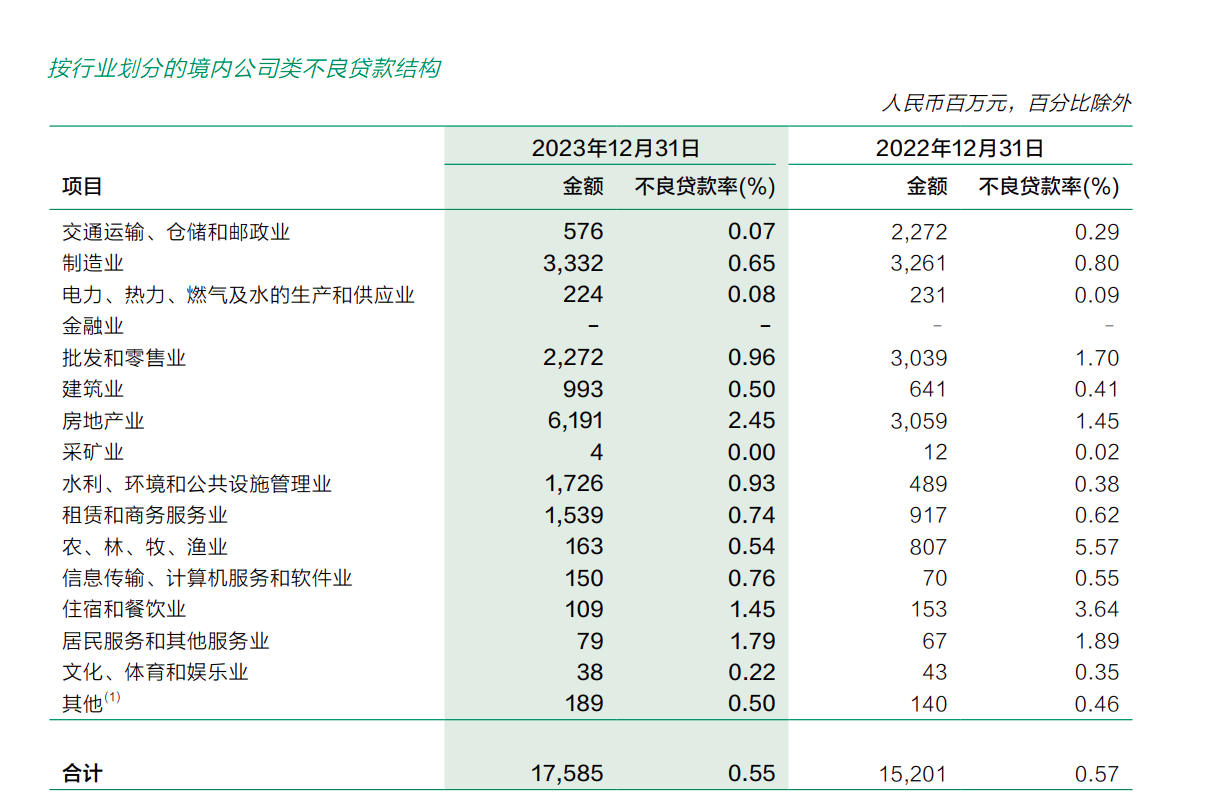

分行业看,房地产业不良贷款率、不良贷款额居首。截至2023年末,邮储银行房地产业不良贷款金额61.91亿元,较上年末增长31.32亿元,同比增长102.39%;房地产业不良贷款率为2.45%,较上年同期增长了1个百分点。居民服务和其他服务业、住宿和餐饮业不良贷款率分别为1.79%、1.45%,不良贷款率排在各行业前列。

在2023年度业绩发布会上,邮储银行副行长兼首席风险官姚红表示,受市场下行影响,各家商业银行房地产业资产质量都面临压力。邮储银行把个别出险的大额对公客户纳入了不良,同时也将潜在的风险项目纳入了不良;此外地方融资平台纳入不良的客户目前还本付息是正常的,出于审慎的原则才调入不良资产。“虽然我们房地产的不良率上升至2.45%,但是仍然处于行业比较好的水平。”姚红补充说道。

从贷款五级分类来看,该行关注类、次级类、可疑类、损失类贷款余额均在上升,关注类、次级类、可疑类的迁徙率也在上升,意味着未来不良上行风险较大。不良处置方面,截至报告期末,邮储银行共处置不良贷款表内外本息625.73亿元,同比增长17.37%。

高层严重超役“7年轮岗期限”

一季度邮储银行受罚金额最大

2022年4月25日,邮储银行前任董事长张金良调任建行担任行长(现已升任建行董事长),至此邮储银行的董事长一职空缺快满两年,在此期间该职位一直由行长刘建军“一肩挑”代为履行。根据原银保监会公布的《中资商业银行行政许可事项实施办法》规定,“代为履职的时间不得超过6个月。中资商业银行应当在6个月内选聘具有任职资格的人员正式任职。”

此外,在邮储银行的高级管理层中,另多位高管存在超期履职的现象。

邮储银行官网显示,徐学明从2013年1月起担任邮储银行副行长,至今已经超过10年。副行长兼首席风险官姚红自2006年12月起担任邮储银行副行长,并于2016年8月起任该行执行董事,担任副行长职务已近18年,即便是担任执行董事也已有8年。

在2019年12月,原中国银保监会就印发了《关于银行保险机构员工履职回避工作的指导意见》,该指导意见明确指出,要对关键人员和重要岗位员工严格实行轮岗要求,其中轮岗期限原则上不得超过7年。媒体认为,姚红、徐学明两位副行长担任同一职务超过了7年,或违反了原银保监会针对银行关键岗位人员“7年轮岗期限”的监管要求。

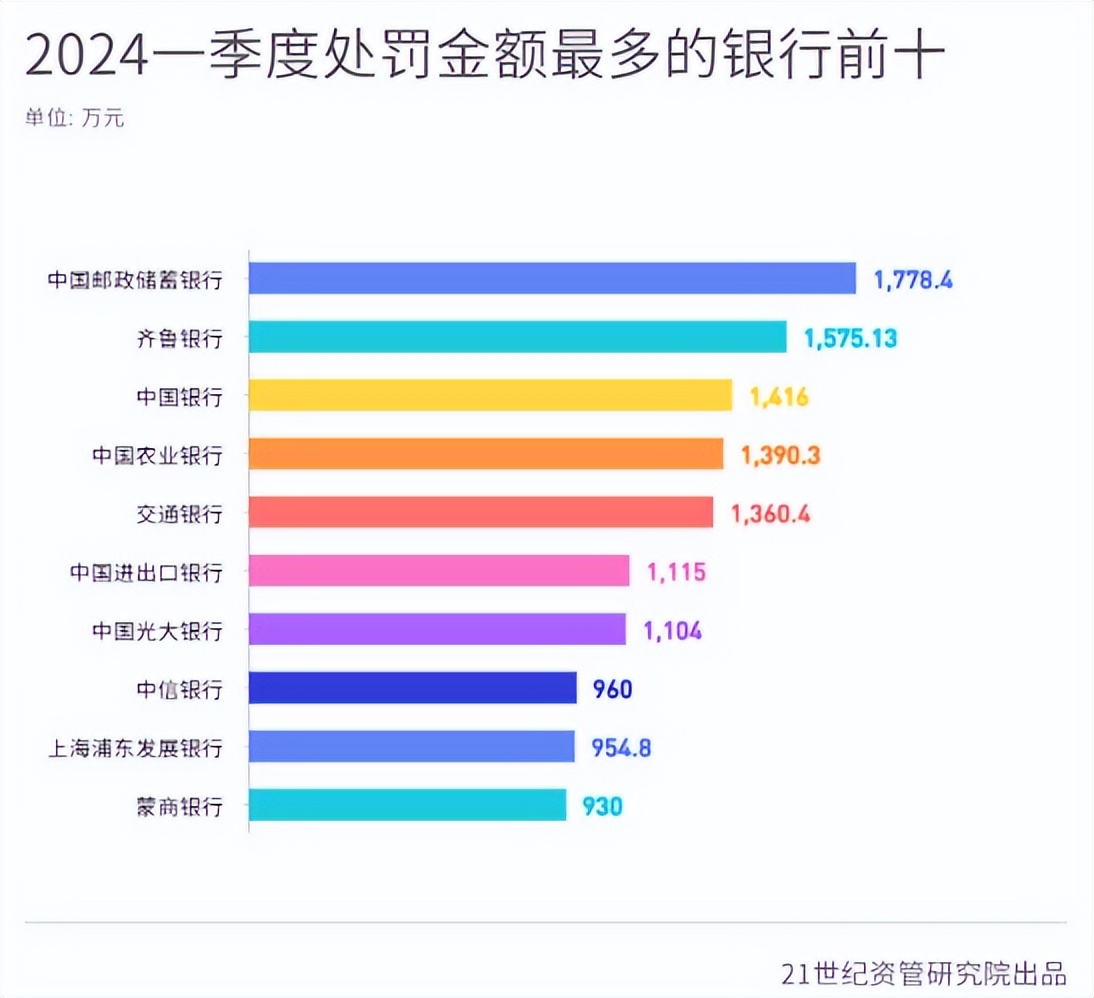

同花顺数据显示,今年一季度金融机构共收到3171张罚单,合计被罚6.04亿。其中银行业是被罚最多的金融机构,农业银行以79张罚单成为一季度领罚单最多的银行,其次是邮储银行拿到64张罚单,中国银行罚单数量为63排第三。

从处罚金额来看,邮储银行合计被处罚1778.4万元,齐鲁银行和中国银行合计处罚金额分别排第二、第三。

在大额罚单里,涉及违法违规行为最多的是邮储银行,共涉及18项违法违规行为,包括个人经营性贷款管理不审慎、贷款资金被违规挪用进房市或股市等,被处罚金额为645万元。