天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

来源:瞪羚社

2月27日,百济神州公布了2022年美股第四季度和全年业绩报告:公司实现营业收入14亿美元,产品总收入达到13亿美元,同比增长97.9%。其中,第四季度的净亏损为4.453亿美元,相较上一年同期5.907亿美元,呈收窄趋势。公司预计在2023年将继续保持这一趋势。

对于任何有野心做大的Biotech而言,想通过简单的me-too、管线拼凑等“短平快”的手段来实现商业化成功以至于跃迁至Biopharma已经被证明是行不通的。唯一通向成功的路只有少数因素可以决定:聚焦产品创新、全力出海、做强商业化等。

不过,这样一来,投资者更需要给予优秀创新药企更多耐心,百济神州位于其列,亦是如此。

2022年百济神州产品收入大增使人眼前一亮,PD-1销售额实现4.229亿美元,同比增长66%,在国内极度内卷的情况下达成如此成绩,实属不易;BTK的销售成绩更令人瞩目,实现全球销售额5.647亿美元,同比增长159%,尤其是美国地区的收入,达到3.897亿美元,同比增长237%。

IQVIA最新数据显示,2022年百济神州的PD-1和BTK产品在国内市场份额,均已达到市场第一。我们不难从这些数据中得出一个结论:百济神州营收端的爆发趋势,很可能使公司发生质的蜕变,完成层级的跃迁。

一切都有迹可循。

01

两大单品攻城略地:扭亏趋势浮现,奠定全球化顶级药企的地位

百济神州现有的两大单品,BTK泽布替尼、PD-1替雷利珠单抗的生命周期才刚刚开始。

BTK抑制剂泽布替尼,在2023年正式进入加速放量的新时代。

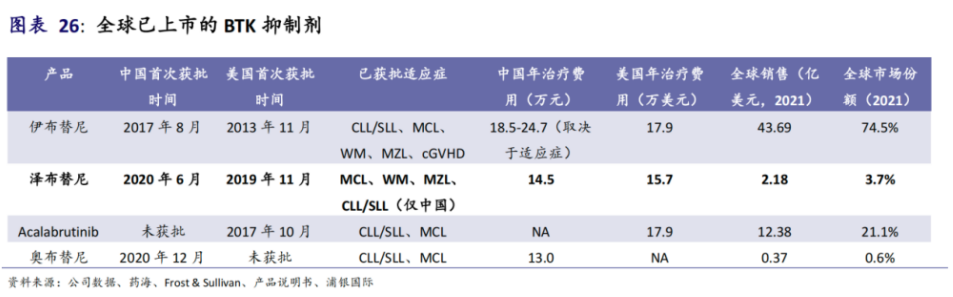

2022年,伊布替尼的霸主地位开始松动,当年销售额出现负增长(同比-8.6%);另一国内的竞争对手诺诚健华奥布替尼海外权益被渤健退回,短期内出海仍存问题。目前全球BTK的竞争格局已趋于明朗。

剩余的BTK选手中,百济神州的泽布替尼明显比阿斯利康的阿卡替尼上限更高。

在头对头伊布替尼的挑战中,阿卡替尼只证明了其非劣性,而泽布替尼则是以“双优效”的试验结果证明了自己是BTK中的同类最佳,并以此顺利通过了FDA对其CLL/SLL适应症审评。

在获批适应症方面,阿卡替尼仅获批了MCL、CLL\SLL两大适应症,而泽布替尼则获批适应症更为丰富,包括MCL、CLL\SLL、WM、MZL。在上市地区方面,阿卡替尼目前在全球80多个国家和地区获批,但未在全球第二大医药消费市场中国获批;泽布替尼目前在全球超过65个国家获批,还有40多项药政申报正在审评中。

即便如此,阿卡替尼销售额从2021年的12.38亿美元大幅增长到20亿美元,增速达到61.55%。尤其在2019年11月获批CLL\SLL适应症后,单季度销售额呈现环比加速增长的态势。

泽布替尼刚刚在1月20日被FDA批准用于CLL\SLL治疗,可以预判其销售将呈现进一步的爆发式增长态势,2022年全年销售数据就已经展现了产品旺盛的生命力,季度销售额分别为1.04亿/1.29亿/ 1.56亿/1.76亿美元,实现了稳健的环比增长。

目前,泽布替尼全球销售额仅为5.647亿美元,随着其在更多的国家地区上市、不断抢占伊布替尼的市场份额,以2026年BTK抑制剂超过200亿美元市场规模测算来看,如果泽布替尼能够实现15-25%区间的市占率,那么销售峰值有可能将到达30-50亿美元区间,收入拥有巨大的成长空间。

百济神州在PD-1领域的综合实力被市场明显低估。

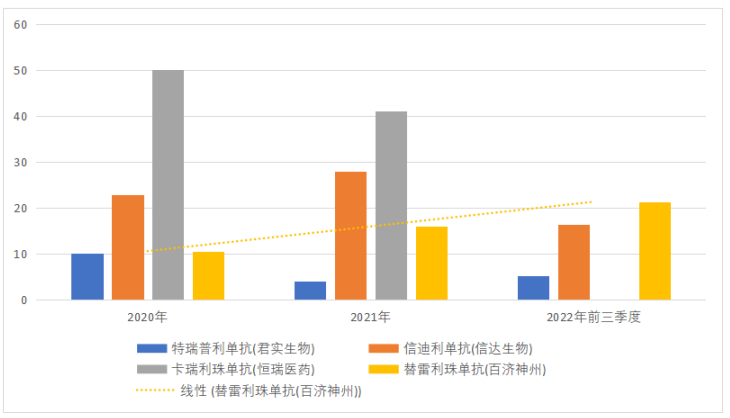

替雷利珠单抗作为国内第七款获批的PD-1/PD-L1产品,由于失去“最先发”的优势,一度不被市场看好其商业化前景。

但这一局面从2022年开始出现反转,2022年前三季度君实生物、信达生物、百济神州PD-1产品销售额分别约为5.16亿元、16.6亿元和21.3亿元。2022年全年,替雷利珠单抗实现收入4.229亿美元(约人民币28.59亿元),领先的优势正在加速扩大。

不仅如此,截至目前替雷利珠单抗在国内累计共获批10项适应症,为国内获批适应症最多的PD-1产品。其中9项适应症被纳入医保,同样为数量最多。

另外,目前替雷利珠单抗单抗还有两项新适应症的NDA(晚期食管鳞状细胞癌、一线不可切除肝癌)CDE已受理,获批后将进一步提升产品的市场空间。

未来,替雷利珠单抗最具预期差的增量来源于海外市场。

尽管早前部分国产PD-1出海经历了一些挫折,但这对于百济神州的替雷利珠单抗不会有太大影响,这份自信完全基于过硬的产品力。

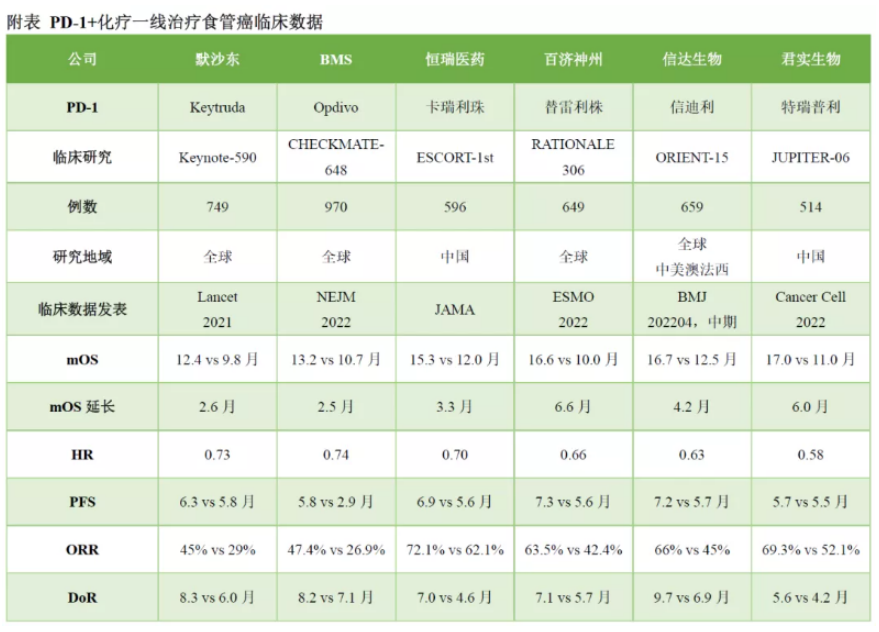

例如,在2022年6月完成的替雷利珠单抗联合化疗一线治疗食管癌(ESCC)的全球III期临床RATIONALE-306数据显示:联合治疗组患者的中位生存期(mOS)17.2个月(对照组为10.6个月),延长了6.6个月。替雷利珠单抗对比其它PD-1竞品,是临床获益程度最高的产品之一。

值得一提的是,相比绝大多数国内的Biotech和Pharma,百济神州拥有“端到端”海外临床到商业化一条龙的成功经验,加上有强大合作伙伴诺华的加持,出海成功率远强于绝大多数国内对手。

目前,替雷利珠单抗已在全球8个国家或地区递交新药上市申请,包括美国、欧盟、英国、瑞士、澳大利亚、新西兰、韩国、巴西,申报适应症包括食管鳞癌(ESCC)、非小细胞肺癌(NSCLC)等多个重要领域。

其中,FDA正在审评的替雷利珠单抗用于二线治疗ESCC的新药上市申请备受市场关注,百济将携手诺华,尽早推动相关现场核查工作,预计FDA将于今年内做出审评决议。这也意味着,替雷利珠单抗有望实现PD-1国际化“零的突破”。

据消息显示,诺华还计划在2023年向FDA提交替雷利珠单抗治疗一线食管癌、一线肝癌、一线胃癌多项适应症的BLA。

据机构测算,2025年全球PD-1/PD-L1单抗市场有望达到626亿美元,保守按替雷利珠单抗能够达到2%市占率计算,届时销售额将达到12.52亿美元,短期有近2倍的空间。而远期,凭借着多药物联用的组合和诺华的商业化能力,完全有能力挑战5-10%的市占率。

02

后手如潮,血液肿瘤的一盘大棋

此前,市场曾传出百济神州后续临床管线“青黄不接”的质疑,但事实是公司的第二波中后期管线进度已经迅速跟上。

目前百济神州拥有全球权益的自研管线中,除了PD-1、BTK等已上市的产品外,临床二期(含)之后的分子包括:TIGIT、TIM-3、PI3K、PARP 1/2、BCL-2等。

市场除了高度期待已经高价授权给诺华的TIGIT欧司珀利单抗三期数据外,百济神州的Bcl-2、BTK-CDAC等血液瘤管线也备受关注。不得不说的是,公司在血液瘤领域已经张开了一张“大网”,有成为全球血液瘤巨头的潜力。

市场普遍存在“血液瘤不足实体瘤市场的1/10”的认知,诚然血液瘤发病人数远少于实体瘤,但实际上血液瘤出爆品概率可能比“内卷严重”实体瘤领域更大。

2021年全球销售TOP20药物榜单中,一共有5款肿瘤治疗药物上榜,其中血液瘤就占了3席(来那度胺、伊布替尼、达雷妥尤单抗),数量超过实体瘤药物(K药、O药)。原因也很简单,是由于:1)血液瘤药物价格昂贵;2)血液瘤患者生存期长、用药周期长;3)带病生存患者多产生的累积群体效应;

曾经有人问过百济神州为何不将泽布替尼的海外权益卖个大Deal?而要想成为真正意义上的Big Pharma,必须拥有强大的商业化团队,更容易卖得好的血液瘤大单品,正好是以相对较低成本、更好锤炼百济自有商业化团队的一把磨刀石。

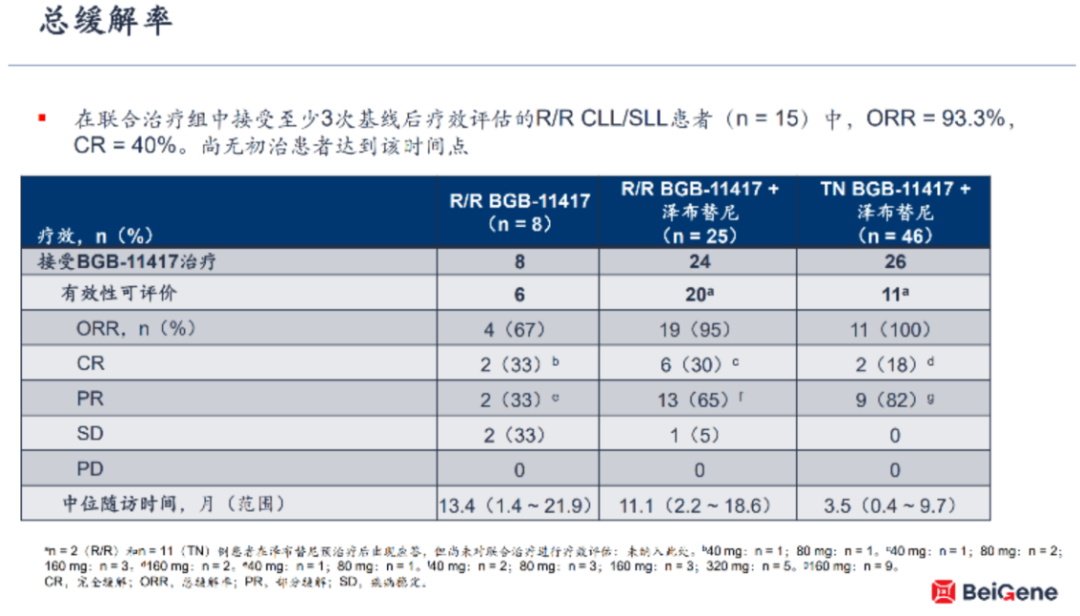

BGB-11417(Bcl-2)是继BTK泽布替尼之后的又一血液瘤重磅单品。Bcl-2抑制剂,不仅可以单药使用使细胞凋亡的程序恢复来杀伤癌细胞,同时还可以联用其他药物增加癌细胞对药物敏感性。

目前,全球只有一款Bcl-2抑制剂获批(2016年),是艾伯维和罗氏共同开发的维奈托克,上市以来销量增长迅猛,2021年销售额达到18.2美元。

百济的BGB-11417已展现出Bcl-2抑制剂中同类最优的潜力。从ASH已经公布的治疗晚期r/r CLL/SLL一期临床数据显示:在接受BGB-11417治疗且疗效可评估的患者中,单药、联用泽布替尼组ORR分别为67%、95%(维奈托克单药在类似病人中ORR也在50-60%),CR分别为33%、30%;对于初治患者联合治疗ORR为100%,CR为18%。

与亚盛医药的APG-2575另外一项一期试验进行安全性对比,单药治疗BGB-11417有更高≥3级的中性粒细胞减少、血小板减少、发热等发生率;而在联用泽布替尼组中,≥3级AE事件与发生率均小于APG-2575与维奈托克联用组。

最关键的重点在于,百济神州拥有全球有效性&安全性“同类最佳”的BTK泽布替尼,未来凭借BGB-11417与泽布替尼的组合,有望进一步扩大其在血液瘤的优势,未来也有可能成为一个超百亿美金的药品组合。

另外,百济神州也针对BTKi耐药搭建了基于蛋白降解的新平台CDAC,该平台首个分子BGB-16673,是国内第二个进入临床阶段的BTK-CDAC,进度全球领先。

03

渐入佳境:越来越像一家MNC,可持续的投入产出

百济神州2022年的这份成绩单,不仅让市场看到了未来亏损收窄的确定性,而且看到高强度研发投入对应的丰厚回报。

年报至少有三大亮点令人印象深刻:1)产品收入创下新高;2)高强度的研发投入可以通过License out+产品全球商业化形成高价值回报体系;3)国际化药企的模子已经成型;

严格意义上来说,百济神州已经具备部分成为未来MNC巨头的重要特质,可以从四个维度来审视:现金储备、研发平台、临床效率与规模、生产&商业化能力。

2022年年底,百济神州现金及等价物为45亿美元。有观点称,如果按照当年的损益情况,公司至少还能维持高强度研发数年,现金储备充足;但这个数值不能仅看支出,只是线性推断的“悲观”结果,随着公司核心产品加速放量,时间只会更长。

截至2022年5月,诺华、辉瑞、强生在研临床管线数量分别为162个、96个、94个。反观百济神州,其在研管线药物已涵盖全球80%的癌症种类,约50款药物产品处在临床开发或商业化阶段,超过60项临床前项目(其中大部分具有同类首创潜力),这样的研发&管理分子规模的能力已经无限接近MNC。

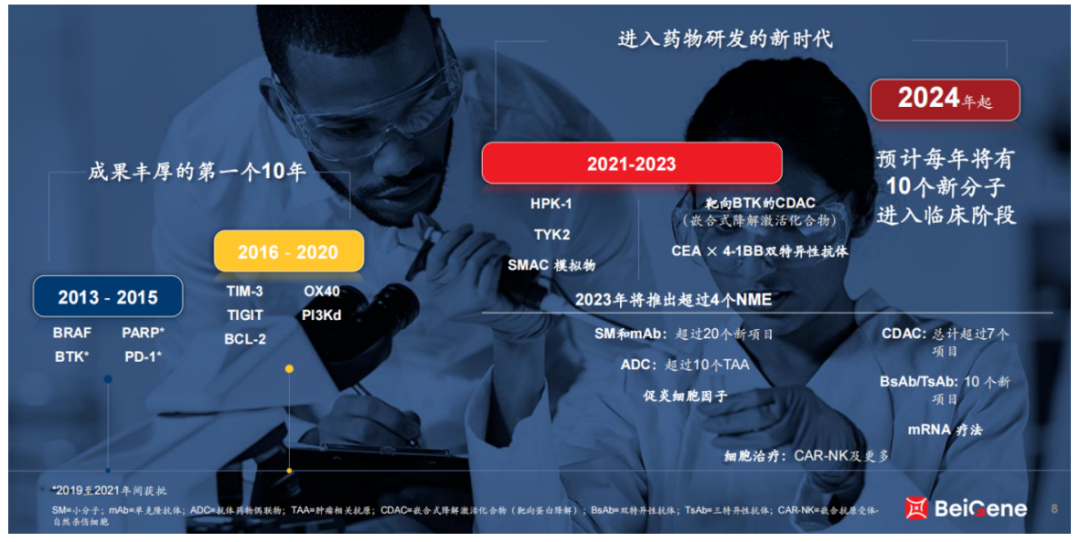

另外,公司预计从2024年起每年将会有10个新分子进入临床,包含大量新型药物分子,如CDAC、ADC、mRNA疗法等。

同样,百济神州自建的、能够摆脱CXO依赖的“发现到临床”团队也为市场所称道。百济神州的全球研发和医学事务团队规模已超过3500人,是全球肿瘤领域最大的研发团队之一。截至2022年底,百济神州在超过45个国家和地区执行超过110项临床试验,总入组患者及健康受试者超过2万人,海外入组占其中超半数。

百济神州的商业化团队在外界看来保持着“神秘色彩”,但从国内PD-1反超信达、君实的成果来看,已经充分向市场证明了自身过硬的实力。目前,百济神州已建立起一支超过3500人的全球商业化团队。生产建设方面,百济神州也在进取扩张以满足未来庞大的药物需求,美国新泽西的生产基地和临床研发中心、苏州的小分子基地、广州基地的扩产均在进行中,完全达成投产后公司拥有强大的产能支持,药物生产成本也将相应稳步下降。

结语:不知不觉中,百济神州已经坐稳了国内“创新药一哥”的位置,并正在向全球化的Pharma努力迈进。