天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天财经讯,上市银行2024年一季报披露已经拉开帷幕。19日傍晚,平安银行率先公布一季报“成绩单”。

整体来看,该行截至一季度末的资产总额为57293.98亿元,较上年末增长2.5%;负债总额52438.22亿元,较上年末增长2.5%,其中吸收存款本金余额34523.05亿元,较上年末增长1.3%。

延续增收不增利

财报显示,2024年一季度,受持续让利实体经济、调整资产结构等因素影响,本集团(指平安银行及其全资子公司平安理财)实现营业收入387.7亿元,同比下降14%;通过数字化转型驱动经营降本增效,加强资产质量管控,加大不良资产清收处置力度,实现净利润149.32亿元,同比增长2.3%。

平安银行“增利不增收”的现象可以追溯到2023年一季度,当季度实现营业收入450.98亿元,同比下降2.4%;实现净利润146.02亿元,同比增长13.6%。

此后的2023年半年报、前三季度和全年报均延续了这一情况。营业收入分别同比下降3.7%、7.7%和8.4%,净利润则分别同比增长14.9%、8.1%和2.1%。

关于这一问题,平安银行管理层在此前的2023年度业绩发布会上给出过解释,一方面是利差收窄,另一方面是该自去年下半年起根据经济环境,主动管控了高收益、高风险业务,对短期营业收入产生了影响。

今年一季度的营收增速是自去年以来第二次(去年第三季度营收同比下降15.6%)出现单季两位数同比下降。知名经济学者盘和林对媒体分析认为,“增利不增收”和平安银行的业务结构和当前大环境有关,平安银行有很多高利出险的产品,在当前经济环境下受冲击比较严重,而压降和业务结构优化需要一个过程,而当前银行业业务也处在存量博弈阶段,调整难度比较大。

净息差方面平安银行同样处于下行阶段。截至今年一季度该行净息差2.01%,较去年同期下降62个基点,相较2023年末的2.38%下滑37个基点。

该行指出,一是贷款市场报价利率(LPR)进一步下调,新发放贷款利率同比下行,叠加贷款重定价效应,贷款平均收益率整体下行;二是坚持贯彻让利实体经济的政策导向,持续加大对制造业、绿色金融、高新产业等重点领域的信贷支持力度,引导贷款利率下行;三是主动调整资产结构,做大中低风险客群,提升优质资产占比。

事实上,不仅是平安银行一家面临营收下降、息差收窄的局面。近日,中泰证券预计上市银行今年第一季度营收同比降低1.4%;净利息收入同比降低0.5%,其中资产规模贡献11.7%,净息差环比下降7bp;预计一季度上市银行净利润同比增加0.8%。

需注意的是,平安银行行长冀光恒在2023年年报发布会上曾表示,预计今年内平安银行净息差将会降到2%以下。不过该行也表示,未来将积极重塑资产负债经营,跟随市场趋势持续引导存款成本下行,缓解净息差下行压力。

个贷规模及收益率双降

大力支持实体经济

“零售新王”平安银行的主要业务构成分为零售业务、对公业务、资金同业业务、数字化转型等。该行过去的盈利模式依赖于个人贷款业务所带来的利息收入,不过今年一季度调整业务策略,对公业务聚焦重点行业、新赛道,初步结果显示增速可观。

冀光恒曾表示,“2024年平安银行对公业务的压力在存款,零售业务的压力在贷款,目前对公存贷款恢复性增长得很好,资金业务也较好。对公跟零售需要互相帮扶,希望对公业务能顶上去,能为零售争取喘息的机会”。

从财报看,平安银行一季度个人贷款余额18781.30亿元,较上年末下降5.0%,其中抵押类贷款占比60.0%。收益率方面个人贷款平均收益率6.04%,较去年同期下降103个基点。

上述个人贷款中,住房按揭贷款余额3028.74亿元,较上年末基本持平;经营性贷款余额5815.62亿元,较上年末下降5.4%;消费性贷款余额5107.20亿元,较上年末下降6.3%;信用卡应收账款余额4829.74亿元,较上年末下降6.1%。

通过对比可以发现,消费性贷款余额下降幅度最大,消费性贷款的不良率也是贷款项目中同比增长最多的,为0.16个百分点。说明目前居民出于预防性储蓄考虑,会增加储蓄减少消费。

在个贷规模及收益率双降的同时,企业贷款的增长成为平安银行拉动贷款总量上升的主要动力。截至3月末,该行企业贷款余额16039.58亿元,较上年末增长12.2%;企业存款余额21972.24亿元,较上年末基本持平。

平安银行还在这次财报中披露,2024年一季度,四大基础行业(基础设施、汽车生态、公用事业、地产)贷款新发放1091.02亿元,同比增长44.5%;三大新兴行业(新制造、新能源、新生活)贷款新发放557.26亿元,同比增长74.1%。

资本充足率均满足监管达标要求

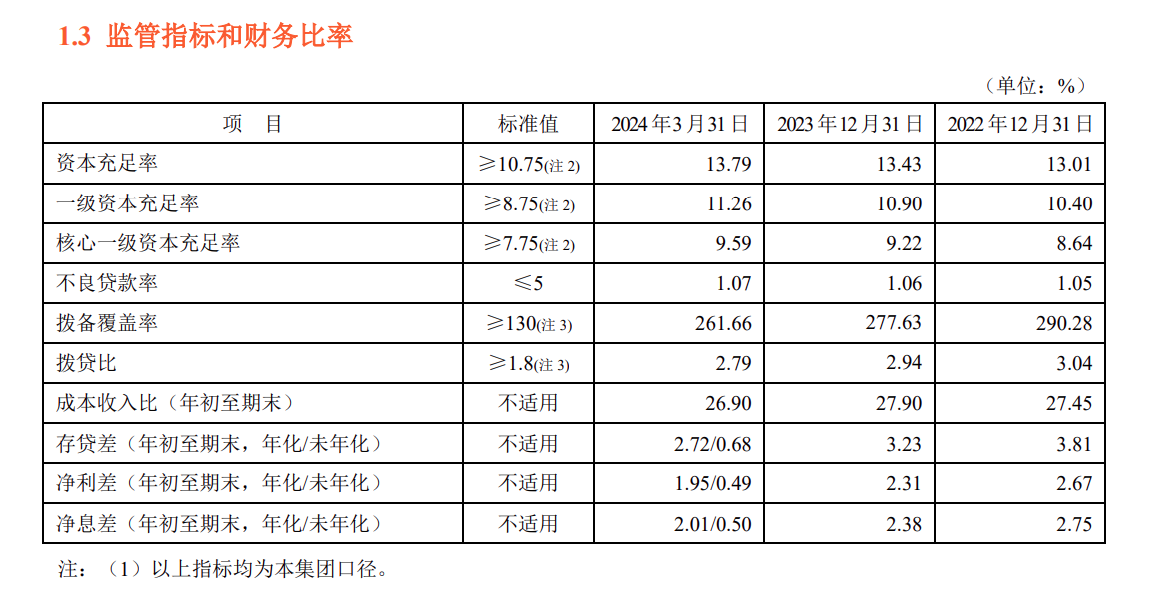

资产质量方面,2024年3月末,该行不良贷款率1.07%,较上年末上升0.01个百分点;逾期贷款余额占比1.42%,与上年末持平;逾期60天以上贷款偏离度及逾期90天以上贷款偏离度分别为0.77和0.61;拨备覆盖率261.66%。

地产风险方面,平安银行指出,同期内该行房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计2892.33亿元,较上年末增加50.37亿元;该行理财资金出资、委托贷款、合作机构管理代销信托及基金、主承销债务融资工具等不承担信用风险的业务余额合计787.91亿元,较上年末减少20.04亿元。其中平安银行对公房地产贷款不良率1.18%,较上年末上升0.32个百分点。

截至3月末,平安银行核心一级资本充足率、一级资本充足率及资本充足率分别为9.59%、11.26%及13.79%,均满足监管达标要求。平安银行称这得益于净利润增长、资本精细化管理等因素。