天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天财经讯,近日,一位昵称为“活不下去的沈阳兴业人”的网友以《一个走投无路的兴业银行老员工》为题,在网上发帖称自己遭受了兴业银行沈阳分行的不公对待。这位网友的账号目前只发布了这一条帖子,不过引发了广泛的网络关注。

该网友自称是兴业银行沈阳分行的一线员工,从24岁入职至今已经在兴业银行奋斗了16年。虽曾经被评为优秀员工,但兴业银行沈阳分行的考核体制极为严苛且变动频繁,在此情况下其无力承受巨大的工作压力,被诊断为中重度抑郁症。

据其自述,在住院的第二个月便被兴业银行沈阳分行劝退且停发工资。由于停薪停职,该网友目前已无力赡养父母、抚养两个年幼的孩子,其病情因巨大的压力而日渐严重,治疗费更是无力承担。

“服务兴业银行多年,换来的就是在生病期间被抛弃,被推向社会,这难道就是一家上市公司的企业社会责任感吗?生病已经非常痛苦,不但得不到兴业银行的关心及救助,还被如此对待真是雪上加霜。几年前已经有和我同样经历的兴业银行小伙伴从楼上纵身一跃,我不希望自己重蹈覆辙,更不希望扔(仍)在承受巨大工作压力的兴业一线员工们和我有同样的遭遇。我只是个缩影,如果我的遭遇和不幸可以唤醒金融行业的良知,我情愿不幸继续发生。”

综合梳理这位爆料的女士在帖子评论区的留言和给各位网友的答复可知,因自己是长期合同,因此兴业银行无法随意辞退她,“但是频繁改变定级办法,(半年就一改,你刚适应拉存款定级,下一阶段就贷款增加,没有新增任何以前的业绩都不算)完不成每天小指标,就加不完的班开不完的会,然后根本定不上级,就让你转岗到信用卡中心,不同意转岗一分钱不给你发,没有生活来源逼着你跳槽,如果答应转岗到信用卡中心,然后达不到业绩就给你劝退,这都是一步步研究好的。”

在这条帖子评论区里,有网友认为停发工资违反劳动法,建议其“可以去申诉”,发帖人则对此回复称“远水解不了近渴,申诉遥遥无期”,其称“兴业银行沈阳分行请了一个律师团队等着我呢,胳膊拧不过大腿。”

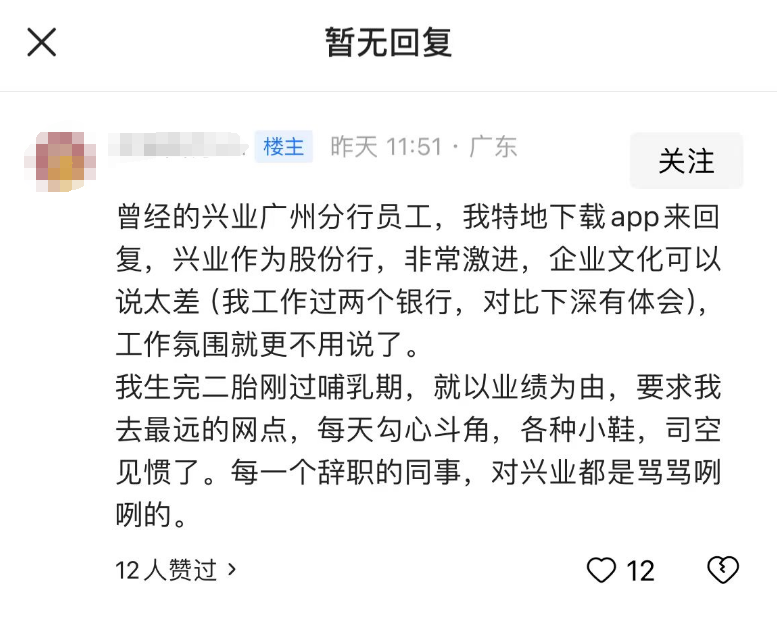

此外,还有网友留言称,“曾经的兴业广州分行员工,我特地下载app来回复,兴业作为股份行非常激进,企业文化可以说太差(我工作过两个银行,对比下深有体会),工作氛围就更不用说了。我生完二胎刚过哺乳期,就以业绩为由要求我去最远的网点,每天勾心斗角,各种小鞋,司空见惯了。每一个辞职的同事,对兴业都是骂骂咧咧的。”

不过面对这位女士的爆料,也有不同的声音和质疑,“服务超过十年应该是无固定期限合同了,如果兴业银行认为你无法胜任工作而解雇你,会按照劳动法给予2N赔偿;当然如果在国有大行,一般可以让你长期请病假,但同时没有绩效,收入也会比较低。总之,感觉这类事一般比较复杂,也不能单听一面之词。”在新浪微博相关话题里,同样有认为不能听信一面之词的观点,此事需要耐心等待后续,目前兴业银行方面暂未对此事作出回应。

根据兴业银行去年年报,截至2023年末,该行在职员工66569人,较上年度减少3271人,降幅4.68%。时隔两年该行再次出现员工数量负增长。2019年-2022年兴业银行员工年增长率分别为-4.11%、-1.36%、4.88%、11.68%,2022年员工数量逼近7万人,为历年来最高。

按专业构成类别划分,该行员工管理类3839人、业务类46776人、保障类15954人,分别占比5.77%、70.27%、23.97%,其中管理类员工占比下降0.36个百分点。根据内部管控机制,兴业银行员工薪酬总量的增长一般不超过人员增幅、不超过主要业绩指标增幅。不同岗位员工所承担的责任与风险程度不同,薪酬结构有所不同,工作业绩与银行整体绩效的关联程度越高,浮动奖金的比例越高。员工绩效薪酬与银行、机构/部门与个人的综合绩效完成情况挂钩,在绩效考评指标设置方面,围绕财务效益、发展转型、客户建设、风险合规、社会责任等维度,考评结果与机构经营班子评优评先与绩效分配相关。员工个人的绩效薪酬与团队绩效水平挂钩,同时充分考虑个人对团队的贡献程度。

2023年,兴业银行职工薪酬费用380.65亿元,较上年度减少1.31亿元,占营业费用支出的比例从58.91%上升至60.80%。以此计算该行平均员工成本为57.18万元,相当于月薪4.77万元,较上年度增加2.49万元,同比增长4.55%;人均创收316.71万元,同比减0.53%;人均创利116.65万元,同比减11.84%。若仅以工资、奖金数据计算,该行税前人均年薪为41.98万元,与上年度基本持平。

值得注意的是,兴业银行在过去几年的人均薪酬未曾进入过行业前三,2023年的薪酬总额甚至微降了0.34%,而人均薪酬的大幅提升主要得益于去年员工人数的大幅缩减。

业绩方面,2023年兴业银行营业收入2108.31亿元,同比下滑5.19%,仅次于平安银行的同比降幅;利润总额843.29亿元,同比大跌20.61%;归母净利润771.16亿元,同比减少15.61%。

这是兴业银行新任行长陈信健交出的首份业绩答卷,由此看来,面对目前的经营压力,新行长任重道远。

对于六年来首次营收负增长,兴业银行解释称是受2022年理财老产品一次性收益确认抬高基数影响。而陈信健在业绩说明会上解释,2022年确认了一笔一次性的收入135亿元,这造成了2023年营收曲线的下行,如果扣除这一因素影响2023年营收是增长0.94%。

从不良率上看,该行的不良贷款率由2022年的1.09%降至1.07%,同比下降0.02个百分点;逾期贷款率1.36%,同比下降0.31个百分点。

但是从不同类贷款迁徙率看,关注类、次级类、可疑类贷款迁徙率均持续提高,尤其是关注类迁徙率大幅提升至40.33%,或将阻碍兴业银行不良率的进一步优化。

在今年一季报里,兴业银行提出“推动经营业绩稳定与费用支出压降”,报告期内公司全力“增收节支”,实现营业收入577.51亿元,同比增长4.22%;实现拨备前利润435.40亿元,同比增长7.23%;实现净利润243.36亿元,同比下降3.10%,主要是增强风险抵御能力,减值计提同比增加。

行长陈信健在业绩发布会上表示,未来8个月兴业银行有信心确保今年营收、利润跑赢大势。

同时,董事会、监事会向经营管理层提出关于战略规划、成本压降、风险管理、负债质量管理、资本管理、问责管理、品牌管理、内控审计等方面的多项意见建议,为公司的高质量发展提供决策指导、发挥监督作用。

资产质量方面,一季度兴业银行不良贷款率1.07%,与上年末持平,不良贷款余额594.20亿元,较上年末增加9.29亿元。关注类贷款占比小幅波动,较上年末上升0.15个百分点至1.70%,关注类贷款余额943.98亿元,较上年末增加99.49亿元。

对于房地产贷款的风险暴露,兴业银行风险管理部总经理赖富荣称,对公房地产融资分为信贷和非信贷,该行在年报中披露了房地产对公信贷不良率,以及包括非信贷在内的对公房地产整体不良资产率。其中信贷不良率较低,非信贷资产不良率较高。一季度末,包括信贷和非信贷的对公房地产不良资产率为3.16%,较年初上升0.12个百分点。目前对公房地产资产的减值计提比例在4.5%以上,总体计提较为足值。

“今年,兴业银行将继续多措并举,严格管控新发风险,处置消化存量风险。”他说。