天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

原标题:这家森马、鸭鸭的指定代工厂冲刺IPO,卖羽绒产品2022年营收6.67亿!

来源:第一纺织网 记者:martin 报道

安徽古麒绒材股份有限公司(以下简称“古麒绒材”)日前披露深市主板IPO招股书,公司拟公开发行不超过5000万股,募资5.01亿元,分别投向年产2800吨功能性羽绒绿色制造项目(一期)、技术与研发中心升级项目以及补充流动资金。

第一纺织网据招股说明书获悉,古麒绒材成立于2001年,是一家以羽绒材料为核心的羽绒制品企业,主要从事高规格羽绒产品的研发、生产和销售,公司主要产品为鹅绒和鸭绒,产品主要应用于服装、寝具等羽绒制品领域。

报告期各期,古麒绒材的产能利用率分别为87.09%、76.70%和85.10%。2020年末公司在手订单量较大,为了满足产销量增长的需要,2021年初公司增加了一条生产线,产能水平有所增加。公司报告期内产量逐年增长。

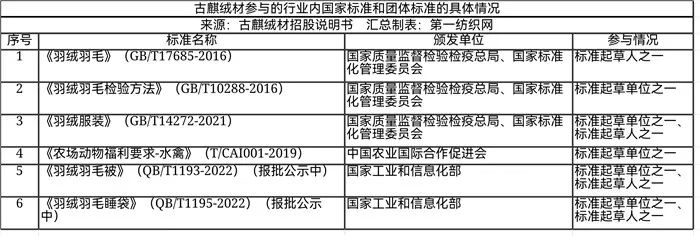

古麒绒材的主营业务聚焦于高规格羽绒产品的研发、生产和销售,公司及相关人员参与了《羽绒羽毛》《羽绒羽毛检验方法》国家标准的制定,公司也是羽绒羽毛生产加工行业中唯一一家参与了《羽绒服装》新国家标准制定的企业。

古麒绒材拥有CNAS权威认可的检测中心,出具的报告具备国际互认效力,是行业内少数几家获得该项认证的企业。公司2019年曾被认定为第一批专精特新“小巨人”企业,公司的“羽绒羽毛清洁加工关键技术与新型功能高端羽绒的研发及产业化”“基于节能减排和品质提升的羽绒水洗加工新技术开发及产业化”和“羽毛绒材料表面处理及其防钻绒和粉尘同步检测关键技术开发及应用”项目获得安徽省科学技术三等奖。

截至目前,古麒绒材已经与海澜之家、森马服饰及其旗下童装品牌巴拉巴拉、罗莱生活、际华集团、波司登、鸭鸭股份等客户建立了合作关系。公司被中国羽绒工业协会评为“中国羽绒行业优秀企业”和“中国羽绒行业优质供应商”,获得了“中国驰名商标”“首批安徽省制造业高端品牌培育企业”等荣誉。

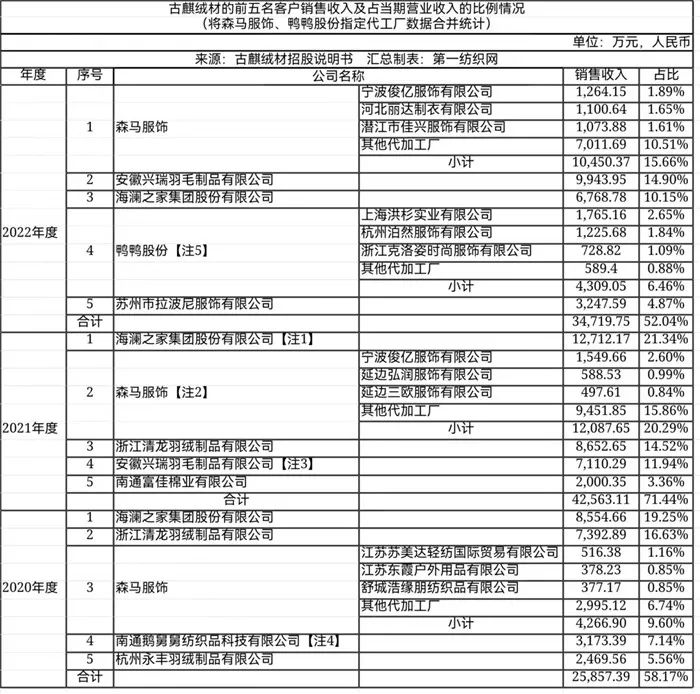

报告期内,将森马服饰、鸭鸭股份指定代工厂数据合并统计,古麒绒材的前五名客户销售收入及占当期营业收入的比例情况如下:

注1:海澜之家集团股份有限公司是江阴海澜之家供应链管理有限公司、湖州男生女生供应链管理有限公司、上海英氏供应链管理有限公司、上海英氏婴童用品有限公司、江阴领创采购管理有限公司的母公司,销售金额合并披露;

注2:森马服饰与发行人签订《羽绒预定协议》(2020年)和《战略采购合作框架协议》(2021年),约定采购的不同规格产品总量、具体价格、产品质量要求等内容,并根据协议向发行人支付备料支持金。之后森马服饰指定代加工厂根据森马服饰的指令与发行人另行签订销售合同,上述森马服饰的销售数据为其指定代加工厂的合并汇总数据;

注3:安徽兴瑞羽毛制品有限公司与绍兴市越兴羽绒制品厂由成全达、成小虎所控制,销售金额合并披露;

注4:南通鹅舅舅纺织品科技有限公司与南通喜巢纺织科技有限公司系由同一实际控制人王庆梅所控制,销售金额合并披露;

注5:鸭鸭股份与发行人签订《鸭鸭羽绒指定采购合作协议》(2022年),约定古麒绒材的产品应符合鸭鸭股份的企业标准,古麒绒材与鸭鸭股份指定的代加工厂合作并另行签订销售合同。

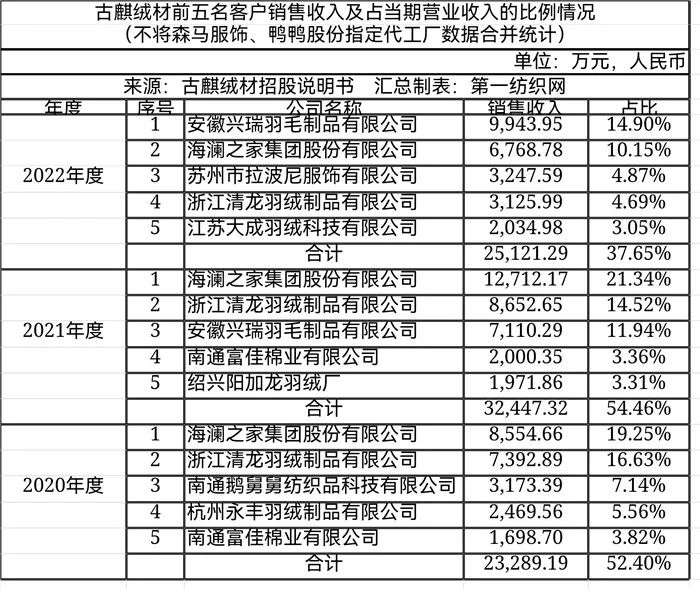

2021年,古麒绒材前五大客户收入占比上升,主要系疫情形势平稳后,消费市场恢复,与公司合作的大客户海澜之家、森马服饰、浙江清龙羽绒制品有限公司等加大了对公司的采购金额。2022年公司新增了鸭鸭股份、际华集团等客户,收入有一定增长,客户集中度下降,前五大客户收入占比下降。

2022年,古麒绒材新增了鸭鸭股份等客户,客户集中度下降,前五大客户收入占比下降。

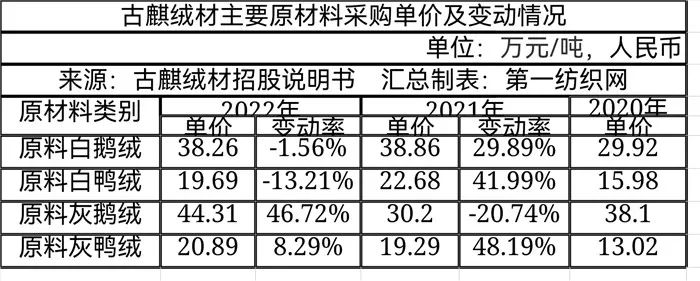

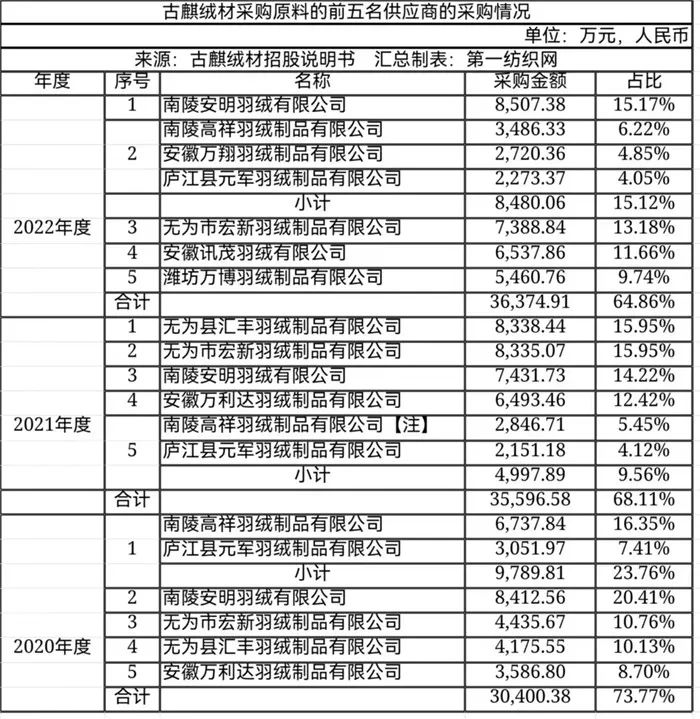

报告期内,古麒绒材的主要原材料为原料白鹅绒、原料白鸭绒、原料灰鹅绒和原料灰鸭绒,其中原料灰鹅绒采购数量相对较小。

古麒绒材根据客户订单需求,采购对应品种的原料绒。报告期内,主要原料绒采购数量波动系公司根据订单情况、原材料市场价格情况及公司资金状况等进行备货变动所致。

2021年,公司原料白鸭绒采购数量有所下降,主要系2020年受疫情形势影响,原料白鸭绒市场价格处于低位,发行人基于客户需求和库存情况,于2020年提高了该品类的备货数量,2021年度逐渐消化上年备货,因此采购数量有所下降。

2022年,公司原料白鸭绒和原料灰鸭绒采购数量上升,主要系2022年白鸭绒产品和灰鸭绒产品销量增长,包括当年新开发客户际华集团、鸭鸭股份、快鱼供应链等在内的新老客户需求较大,因此增加备货所致。

报告期内,原料灰鹅绒采购量上升幅度较大,主要系该品类采购数量少,基数较小所致。

2021年,古麒绒材各类原材料采购单价波动较大,主要原因系2020年受疫情影响,国内生产贸易受到较大影响,同时对全球进出口贸易、消费市场均产生巨大影响,多国采取疫情管控措施,影响行业下游消费市场,羽绒材料市场需求下降,市场供求不平衡导致价格下跌。2021年疫情得到控制后,原料白鹅绒、原料白鸭绒、原料灰鸭绒价格较2020年有所回升。原料灰鹅绒采购价格同比下降,主要系原料灰鹅绒采购数量较少、易受到少数批次采购规格变化等因素影响;2021年发行人采购的原料灰鹅绒规格低于2020年,因此采购价格有所下降。

2022年原料白鹅绒、原料白鸭绒、原料灰鸭绒价格相对平稳或小幅波动,符合当年整体相对平稳的市场价格趋势;原料灰鹅绒采购价格上涨幅度较大,主要原因系灰鹅绒采购规格上升。

古麒绒材采购的原料绒不属于大宗商品,无对应的采购市场价格,该类材料的采购价格受国内市场供求变动影响存在一定波动。公司主要原材料采购价格与产品市场销售价格波动总体保持一致。

古麒绒材采购的原料主要包括原料绒、毛片、辅料等。

第一纺织网据招股说明书获悉,报告期内,古麒绒材的营业收入分别为44,448.89万元、59,575.05万元和66,716.33万元,年均复合增长率为22.51%。报告期内,公司净利润分别为5,399.33万元、7,681.24万元和9,701.30万元,年均复合增长率为34.04%,呈较快的增长趋势。公司利润的主要来源是羽绒产品的销售,公司报告期内不断开发新的客户,净利润保持增长态势。

古麒绒材的营业收入主要来源为主营业务收入,报告期各期,主营业务收入占营业收入的比例分别为96.89%、97.77%和98.28%,主营业务突出。

2021年,古麒绒材的营业收入较2020年上升34.03%,主要系随着疫情得到有效控制,羽绒产品的市场供求失衡情况得以缓解,羽绒产品市场价格回升,公司主要产品销量稳中有升,使古麒绒材营业收入较大幅度增长。2022年公司营业收入较2021年增长11.99%,主要原因系公司2022年开发了多家新客户,同时部分老客户的销售保持稳中有升。

报告期内,古麒绒材的其他业务收入主要为代加工收入、厂房出租的租金及相关能源动力收费等,其他业务收入占营业收入比例分别为3.11%、2.23%和1.72%,占比较小。

报告期内,古麒绒材羽绒类产品的收入分别为42,352.73万元、57,089.83万元和65,540.49万元,占主营业务收入的比例分别为98.34%、98.02%和99.95%,是公司销售的主要产品类型。 报告期内,古麒绒材的主营业务收入主要来源于白鹅绒产品、白鸭绒产品、灰鸭绒产品的销售,三类产品报告期各期销售金额分别为41,937.16万元、56,036.20万元和63,727.66万元,占公司主营业务收入的比例分别为97.37%、96.21%和97.19%,是公司主营业务收入的主要来源。

报告期内,古麒绒材的白鹅绒产品的收入分别为23,488.27万元、24,504.51万元和24,098.64万元,公司白鹅绒产品销售收入较为稳定;占主营业务收入比例分别为54.54%、42.07%和36.75%,呈下降趋势,主要系报告期内开发的部分客户主要需要鸭绒产品,鸭绒产品收入增加带动了整体收入的增长,鹅绒产品收入占比相应下降。

报告期内,古麒绒材的白鹅绒产品的销量分别为580.06吨、477.58吨和455.69吨。2021年度销量有所下降,主要系部分客户基于自身需求降低采购量所致,2022年度销量基本保持稳定。

报告期内,古麒绒材的白鹅绒产品的销售单价分别为40.49万元/吨、51.31万元/吨和52.88万元/吨。2020年受新冠疫情影响,羽绒材料及羽绒制品出口受到阻滞,国内羽绒材料的供应量增加;同时,全国羽绒服产量同比下降,羽绒材料需求量下降。

在国内羽绒材料供求失衡的背景下,羽绒产品销售单价短期内整体出现下滑,白鹅绒产品的市场价格达到近些年的低点。2021年随着国内外疫情形势逐渐平稳,羽绒材料市场供求逐渐平稳,随着市场消费需求的增长,羽绒材料价格逐渐回升到疫情前的水准,市场价格趋于平稳。2022年,在销售产品规格及新国标实施等因素共同作用下,白鹅绒产品销售单价稳中有升、波动较小。

报告期各期,古麒绒材白鸭绒产品的收入分别为15,898.07万元、25,048.46万元和31,252.93万元,占主营业务收入比例分别为36.91%、43.01%和47.66%,呈上升趋势。2021年公司白鸭绒产品销售收入较2020年上升57.56%,主要原因系公司保持了白鸭绒产品销量稳定增长的同时,白鸭绒产品销售价格恢复到疫情前的水平,白鸭绒产品收入大幅上升。2022年白鸭绒产品的销售收入持续增长,主要原因系公司开发了多家新客户,如际华集团、鸭鸭股份、快鱼供应链等,白鸭绒产品销量增长了16.97%,同时白鸭绒产品市场价格稳中有增,上述因素共同作用使白鸭绒产品销售收入增加。

报告期内,古麒绒材白鸭绒产品的销量分别为897.14吨、931.68吨和1,089.79吨,公司下游客户需求稳定且公司不断开发新的客户,因此白鸭绒产品销量持续增长。

报告期内,古麒绒材白鸭绒产品的销售单价分别为17.72万元/吨、26.89万元/吨和28.68万元/吨。2020年受疫情影响,白鸭绒产品销售均价达到近些年的低点。2021年随着疫情得到控制,白鸭绒产品价格回升,市场价格趋于平稳。2022年白鸭绒产品价格稳中有升、波动较小。

报告期各期,古麒绒材灰鹅绒产品的收入分别为415.57万元、1,053.63万元和1,812.83万元,占主营业务收入比例分别为0.96%、1.81%和2.76%,总体金额较低、占比较小。

报告期内,古麒绒材灰鹅绒产品的销量分别为10.79吨、28.80吨和37.22吨,公司每年新增灰鹅绒客户,因此灰鹅绒产品销量持续增长,与灰鹅绒收入变动趋势一致。由于报告期初灰鹅绒产品销量较小、基数较低,因此增长率较高。

报告期内,古麒绒材灰鹅绒产品的销售单价分别为38.51万元/吨、36.58万元/吨和48.70万元/吨,主要系公司目前灰鹅绒产品销售规模较小,易受销售产品规格差异等因素影响,与其他三类产品相比反映应市场价格波动趋势的相关度更低:2020年销售的灰鹅绒产品主要为90%规格产品,而2021年销售的灰鹅绒产品主要为80%及以下规格产品,故2021年销售单价相对较低。2022年销售的产品主要系90%和95%规格的产品,故2022年销售单价相对较高。

报告期各期,古麒绒材灰鸭绒产品的收入分别为2,550.82万元、6,483.24万元和8,376.08万元,占主营业务收入比例分别为5.92%、11.13%和12.77%,收入占比逐年提升。公司灰鸭绒产品的收入及销量整体呈上升趋势,2021年灰鸭绒产品销售收入增长较多主要原因系部分客户对灰鸭绒产品的需求增长,同时疫情形势趋稳后销售价格逐步回升。2022年灰鸭绒产品销售收入持续增长,主要原因系部分客户对灰鸭绒产品的需求增长以及公司开发了多家新客户。

古麒绒材灰鸭绒产品销售单价受疫情影响2020年较低,并于2021年疫情得到控制后回升,2022年销售单价较为稳定。

报告期各期,古麒绒材羽毛类产品收入分别为715.35万元、1,155.11万元和29.51万元,占主营业务收入比例分别为1.66%、1.98%和0.05%,占比较低。

报告期内,古麒绒材的华东地区主营业务收入占比分别为96.06%、90.52%和86.59%,是公司主要收入来源地区。

2020年,受疫情形势变化、新客户开发等因素影响,使古麒绒材上半年的收入占比较低、下半年收入占比较高。首先,2020年上半年新冠疫情爆发,客户订单量下降,同时疫情导致市场供需失衡,羽绒产品售价大幅下降。在订单量与产品价格下降的共同作用下,当年上半年收入较少、收入占比较低。当年下半年,疫情形势趋稳,订单量逐步回升,同时羽绒产品价格恢复性上涨,因此使下半年收入较多、收入占比较高。其次,2020年公司着力开发羽绒寝具客户,尤其是新开发了清龙羽绒(罗莱生活供应商)、兴瑞羽毛等重要客户,这些客户下半年开始批量采购,使下半年收入进一步增长。在上述因素的共同作用下,2020年下半年收入占比较高。

2021年,古麒绒材稳健经营,上半年和下半年收入占比较为均衡。

2022年,受疫情形势变化、新客户开发、冬季气候等因素影响,使古麒绒材下半年收入占比相对较高。首先,2022年上半年受疫情影响,部分客户居家办公,且华东地区曾出现物流运输不畅情况,古麒绒材的部分订单与同期相比交货延迟,下半年疫情形势有所缓解,公司的订单开始恢复交货,使下半年收入增加。其次,发行人当年新开发了鸭鸭股份、快鱼供应链等新客户,在下半年开始向其供货并逐步放量,使下半年收入占比提升。再次,当年出现冷冬现象,因此羽绒服装客户补单较多。受上述因素综合影响,2022年下半年收入占比较高。

报告期各期,古麒绒材的营业成本主要由主营业务成本构成,主营业务成本金额分别为35,294.53万元、46,692.49万元和50,467.16万元,占营业成本总额的比例分别为97.56%、98.17%和98.52%,主营业务成本占比与主营业务收入占比变动趋势基本一致。

报告期各期,古麒绒材的其他业务成本分别为883.39万元、870.24万元和760.08万元,占营业成本比例分别为2.44%、1.83%和1.48%,占比较低,其他业务成本占比与其他业务收入占比变动趋势基本一致。

报告期内,古麒绒材羽绒类产品的成本分别为34,764.35万元、45,848.43万元和50,444.70万元,占主营业务成本的比例分别为98.50%、98.19%和99.96%,是公司主营业务成本的主要构成部分。

报告期各期,古麒绒材的主营业务成本金额分别为35,294.53万元、46,692.49万元和50,467.16万元。发行人的主要产品中直接材料占比均超过了95%,是主营业务成本的最主要部分。直接材料中原料绒金额占比均超过99%,系直接材料中最主要的部分。

报告期内,古麒绒材白鹅类产品包括白鹅绒产品和羽毛类产品中的白鹅毛产品。

注:原料绒包括原料白鹅绒、原料白鸭绒、原料灰鹅绒和原料灰鸭绒,其他材料主要为毛片,下同。

报告期内,古麒绒材白鹅类产品的直接材料构成是原料绒和其他材料,原料绒金额占比分别为99.34%、99.99%和99.84%,占比较高,是白鹅类产品直接材料中的主要部分,其他材料价值较低,对公司产品的成本结构影响较小。

报告期内,古麒绒材其他材料占比存在一定波动,主要系公司根据原料品质、新国标的实施、客户需求变化等因素,通过优化原材料配比以成本最优的方式进行生产。报告期内其他材料占比虽存在一定波动,但占比较小。

报告期内,古麒绒材白鸭类产品包括白鸭绒产品和羽毛类产品中的白鸭毛产品。

报告期内,古麒绒材的白鸭类产品的直接材料构成是原料绒和其他材料,原料绒金额占比分别为99.49%、99.96%和99.86%,占比较高,是白鸭类产品直接材料中的主要材料。

报告期内,古麒绒材的其他材料占比存在一定波动,主要系公司根据原料品质、新国标的实施、客户需求变化等因素,通过优化原材料配比以成本最优的方式进行生产。报告期内其他材料占比虽存在一定波动,但占比较小。

报告期内,古麒绒材灰鹅类产品仅有灰鹅绒产品,没有灰鹅毛产品。

报告期内,古麒绒材灰鹅类产品的直接材料构成是原料绒和其他材料,原料绒金额占比分别为99.93%、99.82%和99.95%,占比较高,是灰鹅类产品直接材料中的主要材料。

报告期内,古麒绒材灰鸭类产品包括灰鸭绒产品和羽毛类产品中的灰鸭毛产品。

报告期内,古麒绒材的灰鸭类产品的直接材料构成是原料绒和其他材料,原料绒金额占比分别为99.92%、99.90%和99.71%,占比较高,是灰鸭类产品直接材料中的主要材料。

综上所述,报告期内,古麒绒材单项产品各年度的直接材料构成类别未发生明显变化,均以原料绒作为原材料主体,在满足客户产品质量标准的前提下,结合备货情况,辅以其他原材料,用于产品生产。

报告期内,古麒绒材的毛利主要来源于主营业务。报告期各期,公司主营业务毛利分别为7,773.56万元、11,552.46万元和15,102.84万元,主营业务毛利占比分别为93.99%、96.17%和97.51%,逐年上涨,系公司营业毛利的主要来源。

报告期各期,古麒绒材白鹅绒产品、白鸭绒产品和灰鸭绒产品毛利合计分别为7,479.62万元、10,944.27万元和14,593.58万元,占主营业务毛利的比例分别为96.22%、94.74%和96.63%,是公司主营业务毛利的主要来源。

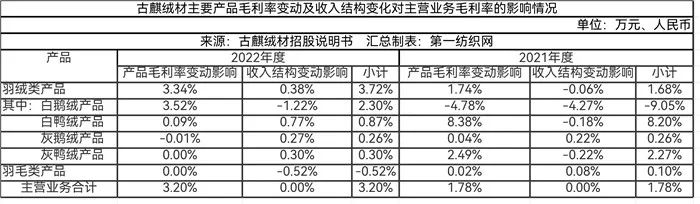

古麒绒材收入及毛利主要来源为主营业务,故主营业务毛利率与综合毛利率基本接近。报告期内,公司主营业务毛利率分别为18.05%、19.83%和23.03%,呈上升趋势,主要受产品市场价格、原料绒采购价格、产品结构等因素的影响。

注:1、产品毛利率变动影响=报告期产品收入占比*(报告期产品毛利率-基期产品毛利率);2、产品收入结构变动影响=(报告期产品收入占比-基期产品收入占比)*基期产品毛利率

2021年主营业务产品毛利率较2020年增加1.78%,主要原因系2021年公司白鸭绒产品毛利率上涨幅度较大。2022年主营业务产品毛利率较2021年增加3.20%,主要原因系2022年公司白鹅绒产品毛利率增长。(第一纺织网 martin)

注:毛利率贡献=当年收入占比*毛利率